O ITBI é o imposto municipal que incide sobre a transmissão onerosa, a qualquer título, de bens imóveis ou direitos reais sobre eles, assim como as cessões de direito.

O imposto incide no ato da operação e o contribuinte é o adquirente.

As alíquotas variam e são previstas na legislação tributária municipal.

A base de cálculo do ITBI é o valor da operação e pode até mesmo variar de acordo com o valor do bem imóvel ou de acordo com a forma de aquisição, por exemplo, imóveis adquiridos através do sistema financeiro de habitação ou até mesmo adquirido por sistema de cooperativa habitacional, quando os custos com o ITBI serão reduzidos.

Abaixo destacamos as alíquotas em 2020 de todas as capitais do Brasil.

ALIQUOTA DO ITBI NAS CAPITAIS BRASILEIRAS EM 2020

| CAPITAIS (ESTADO) | ALIQUOTA | CAPITAL (ESTADO) | ALIQUOTA |

| ARACAJU (SE) | 2% | MANAUS (AM) | 2% |

| BELEM (PA) | 2% | NATAL (RN) | 3% |

| BELO HORIZNTE (MG) | 3% | PALMAS (TO) | 3% |

| BOA VISTA (RR) | 1,5% | PORTO ALEGRE (RS) | 3% |

| BRASILIA (DF) | 2,5% | PORTO VELHO (RO) | 2% |

| CAMPO GRANDE (MS) | 2% | RECIFE (PE) | 3% |

| CUIABA (MT) | 2% | RIO BRANCO (AC) | 2% |

| CURITIBA (PR) | 2,7% | RIO DE JANEIRO (RJ) | 3% |

| FLORIANOPOLIS (SC) | 2% | SALVADOR (BA) | 3% |

| FORTALEZA (CE) | 3% | SÃO LUIS (MA) | 2% |

| GOIANIA (GO) | 3% | SÃO PAULO (SP) | 3% |

| JOÃO PESSOA (PB) | 3% | TERESINA (PI) | 2% |

| MACAPA (AP) | 2% | VITORIA (ES) | 2% |

| MACEIO (AL) | 3% |

Entretanto, o ITBI foi excepcionado na Constituição Federal de 1988, conforme previsto no artigo 156, inciso II, §2º, que abaixo destacamos.

Art. 156. Compete aos Municípios instituir impostos sobre:

…

II – transmissão inter vivos, a qualquer título, por ato oneroso, de bens imóveis, por natureza ou acessão física, e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos a sua aquisição;

…

§ 2º O imposto previsto no inciso II:

I – não incide sobre a transmissão de bens ou direitos incorporados ao patrimônio de pessoa jurídica em realização de capital, nem sobre a transmissão de bens ou direitos decorrente de fusão, incorporação, cisão ou extinção de pessoa jurídica, salvo se, nesses casos, a atividade preponderante do adquirente for a compra e venda desses bens ou direitos, locação de bens imóveis ou arrendamento mercantil; (grifo nosso)

Podemos observar que o requisito para a não incidência do ITBI é que a empresa adquirente não tenha como atividade preponderante a compra e venda, locação ou arrendamento de bens imóveis.

Esse requisito é bastante relevante no planejamento patrimonial familiar, porque exige muita atenção à futura destinação do imóvel levado a conferência de bens. Se lá adiante a destinação do imóvel pela holding familiar for a compra e venda, locação ou arrendamento, poderá haver a incidência do ITBI, dependendo tão somente da preponderância de faturamento a ser apurada de acordo com o art. 37 do Código Tributário Nacional, que abaixo destacamos:

CTN – Lei n.º 5.172/1966

Art. 37. O disposto no artigo anterior não se aplica quando a pessoa jurídica adquirente tenha como atividade preponderante a venda ou locação de propriedade imobiliária ou a cessão de direitos relativos à sua aquisição.

§ 1º Considera-se caracterizada a atividade preponderante referida neste artigo quando mais de 50% (cinqüenta por cento) da receita operacional da pessoa jurídica adquirente, nos 2 (dois) anos anteriores e nos 2 (dois) anos subsequentes à aquisição, decorrer de transações mencionadas neste artigo.

§ 2º Se a pessoa jurídica adquirente iniciar suas atividades após a aquisição, ou menos de 2 (dois) anos antes dela, apurar-se-á a preponderância referida no parágrafo anterior levando em conta os 3 (três) primeiros anos seguintes à data da aquisição.

§ 3º Verificada a preponderância referida neste artigo, tornar-se-á devido o imposto, nos termos da lei vigente à data da aquisição, sobre o valor do bem ou direito nessa data.

Para usufruir da excepcionalidade prevista no artigo 156 da CF/88, a empresa adquirente, in casu, uma holding patrimonial, deverá obter da municipalidade uma “certidão de não incidência do ITBI”, uma vez que deverá promover o registro da capitalização proveniente de bens imóveis junto ao Cartório de Registro de Imóveis competente e esse exigirá a certidão. Para esse ato, é dispensada a elaboração de escritura pública, uma vez que o Contrato Social tem força de escritura e basta ser apresentado juntamente com a certidão emitida pela prefeitura municipal e outros documentos solicitados pelo Escrevente.

Não é difícil obter da prefeitura a certidão de não incidência do ITBI sempre que tratar-se de uma nova empresa. Assim, as prefeituras costumam emitir a certidão e após passados mais de três anos, elas notificam as Empresas para que apresentem o faturamento de todo o período. Nesse momento será verificada a preponderância ou não do faturamento imobiliário pela holding. Havendo preponderância de faturamento imobiliário, a empresa será cobrada pelo ITBI não recolhido à época.

Cabe ressaltar ainda, que alguns Tribunais têm entendido ser necessário verificar não somente o faturamento da holding, deve ser verificado também o faturamento das controladas para apuração de seus lucros e dividendos, se são decorrentes de atividade imobiliária ou não.

Vejamos:

“Os alegados “lucros” recebidos pela apelante, apesar de não serem provenientes de atos praticados por ela própria, possuem origem única em atividade imobiliária, não se podendo aqui desvincular a natureza de tais receitas. É que, para efeitos de afastamento da imunidade do ITBI, não se exige que a receita derivada de transações imobiliárias seja decorrente de ato praticado pessoal e diretamente pela sociedade, ou seja, pouco importa serem as receitas imobiliárias auferidas de forma pessoal e direta ou se por interposta pessoa, como ocorre no caso.” (TJRS, Apelação Cível n.º 70066275280)

Ainda assim, mesmo incidindo o ITBI, devem ser considerados os seguintes reflexos:

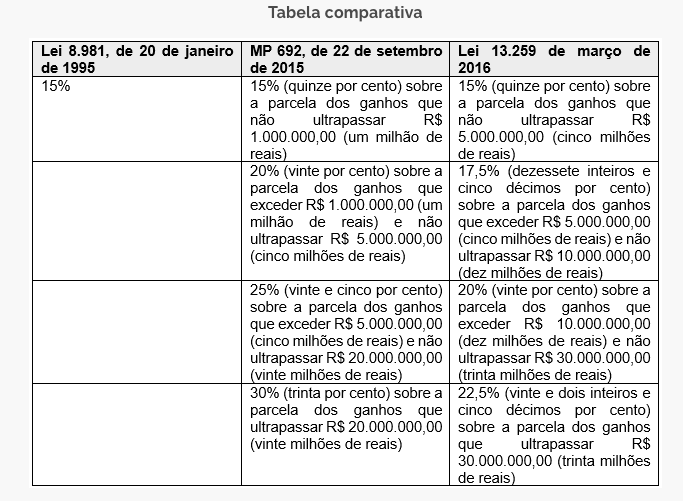

- Na pessoa física a venda de imóveis é sujeita ao IR sobre o ganho de capital à alíquota de 15% à 30% conforme Tabela abaixo, na pessoa jurídica esse custo cai para 6,73% sobre o valor de venda;

- Na pessoa física a locação de imóvel é tributada em até 27,5% do rendimento, na pessoa jurídica esse custo cai aproximadamente pela metade;

- Para venda de imóvel em inventário exige-se autorização judicial se existirem herdeiros menores, na pessoa jurídica o administrador independe de autorização;

- Falecido o proprietário pessoa física, seus herdeiros serão coproprietários dos imóveis e assim a venda dependerá da concordância de todos, enquanto na pessoa jurídica independe da concordância de todos, deve ser observado o Contrato Social ou Estatuto.

Por tudo isso, o PLANEJAMENTO PATRIMONIAL SUCESSÓRIO COM BENS NO BRASIL deve ser cuidadosamente feito. Só não vale deixar de fazer!!!